昨夜に全世界が警戒していたジャクソンホールでのパウエル議長の講演が行われ、その場でパウエルは今後もデータ次第で雇用と物価のリスクバランスを重視するというスタンスを示しており、7月のFOMC後のタカ派会見と比較するとマーケットの期待が高まっている9月の0.25%の利下げシナリオに歩み寄った形になっている。

これは今月初めに発表された雇用統計で5月6月分の雇用者数が大幅下方修正された事が要因と推測サれるけど、インフレ退治を最優先させたボルカー議長を見習うならここは雇用者数のようなボラがある指標に揺らぐことなく圧倒的なタカ派スタンスで利下げを全否定して欲しいところではあった。

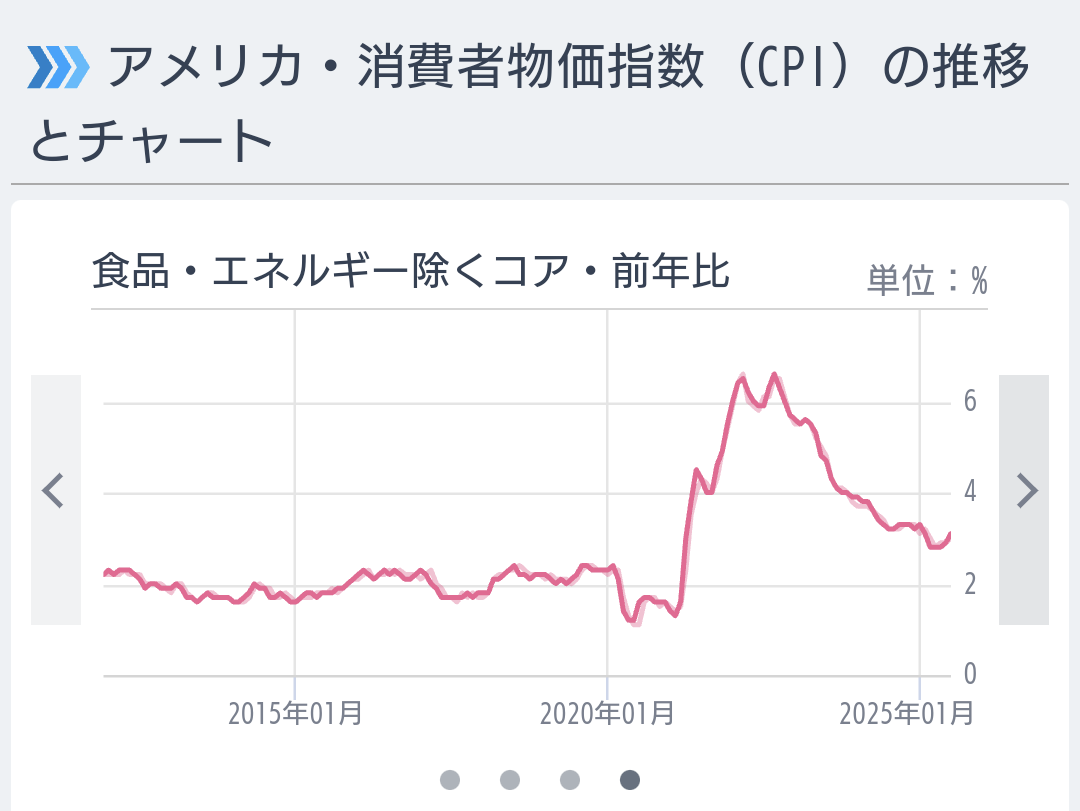

やはり、今の米国の状況としてはトランプ関税による製品のコスト上昇、不法移民政策による人手不足からの人件費アップからのサービス業のインフレ再燃というデータがCPIやPPIから明らかになってきており、もはや米国のインフレ再燃は確定と言っても過言ではない中で利下げを考える余地など本来は1ミリもないはず。

とはいえパウエル議長のトランプ関税の物価上昇への影響を危惧しているという根本の考えは不変であり、ジャクソンホールでもあくまで利下げと利上げの中立点に戻ってきたに過ぎないという印象なので、流石に今の状況で本当に利下げに動くとは考えにくいけどもし9月の雇用統計が弱くなるとかの理由で利下げを決めるようならおそらくインフレ率は再びコロナ後の高い水準に戻っていく可能性すらあると考えていて、そうなるとより大きな痛みを伴う金融政策が必要となってくることになるので、パウエル議長がトランプからの圧力やマーケットからの期待で腑抜けにならないことを願いたい。